Sehr geehrte OPTIMUS-Anwender,

nachdem am Freitag, dem 12.6.2020 das Bundeskabinett im Rahmen des neuen Konjunkturpakets die temporäre Mehrwertsteuersenkung (01.07. – 31.12.2020) beschlossen hat ergeben sich vorbehaltlich der Gesetzesverabschiedung (voraussichtlich am 29.6.2020) durch Bundestag und Bundesrat für OPTIMUS-Anwender folgende Änderungen:

Vom 1. Juli 2020 bis 31. Dezember 2020 wird die volle Umsatzsteuer von 19 auf 16 Prozent, der ermäßigte Satz von sieben auf fünf Prozent gesenkt. Ab dem 01. Januar 2021 wird die volle Umsatzsteuer wieder auf 19 Prozent, der ermäßigte auf sieben Prozent erhöht.

Was ist nötig, um die neuen gesetzlichen Regelungen in OPTIMUS umsetzen zu können?

- Ein neuer Steuersatz für alle benötigten Steuer-Typen (Volle Steuer, ermäßigte Steuer, usw.) mit Gültigkeitsdatum 01.07.2020. Achtung: Bei diesen Steuertypen müssen die Erlös- und Aufwandskonten auf neue entsprechende 16% bzw. 5% Konten verweisen)

- Ein neuer Steuersatz für alle benötigten Steuer-Typen mit Gültigkeitsdatum 01.01.2021. Hier müssen die Erlös- und Aufwandskonten natürlich wieder auf die 19% bzw. 7% -Konten verweisen.

Für alle OPTIMUS-Anwender mit gültigem Wartungs- oder Nutzungsvertrag werden wir voraussichtlich ab Mittwoch, 17.06.2020 die aktuellste OPTIMUS-Version 20.6.17.x per Internet-Update „ausrollen“. „Ausrollen“ bedeutet, dass nicht alle Anwender das Update zur gleichen Zeit bekommen, sondern pro Tag nur eine bestimmte Anzahl von Anwendern, allerdings pro Tag so viele, dass bis Ende Juni 2020 jeder der o.g. Anwender ein Update auf seinem Rechner hat. Damit versuchen wir die Inanspruchnahme unserer Hotline und die unserer Fachhändler auf das leistbare Maß zu begrenzen. Aufgrund der unheimlich kurzfristigen gesetzlichen Vorgaben und der Unsicherheit unserer Anwender ist aber trotzdem von temporären Überlastungen der Hotline auszugehen. Für entsprechende Beeinträchtigungen bitten wir schon jetzt um Verständnis. Wir bitten auch davon abzusehen, uns telefonisch nach dem aktuellen Stand des Update-Prozesses zu fragen, damit unsere Leitungen nicht überlastet werden. Da wir ja jeden Tag nur eine bestimmte Anzahl von Updates zulassen, haben wir keinen Einfluss darauf, in welcher Reihenfolge unsere Anwender die Updates erhalten.

Aber: Sollten Sie bis zum 29.06.20 kein Update erhalten haben, bitten wir Sie Ihren Fachhändler oder uns direkt zu kontaktieren. Eventuell haben fehlerhafte Einstellungen Ihrer Firewall oder innerhalb Ihrer OPTIMUS-Version eine Übermittlung des Updates an Sie verhindert.

Sollten Sie kein automatisches Update erhalten wollen, teilen Sie dies bitte unverzüglich Ihrem Fachhändler oder RPS mit.

Bitte beachten Sie:

Wir haben in der 20er Version enorm viele Änderung und Erweiterungen implementiert. In Abhängigkeit

- des Alters Ihrer OPTIMUS-Version

- der Größe der bei Ihnen zu konvertierenden Datenmengen

- der Leistungsfähigkeit Ihres Rechners/Servers/Netzwerk

kann das Aufspielen der neuen OPTIMUS-Version zwischen mehreren Minuten bis hin zu mehreren Stunden dauern!

Starten Sie daher das Update nach Erhalt zu einem Zeitpunkt, an dem Sie auf OPTIMUS längere Zeit verzichten können. Also zum Beispiel nach Feierabend am Abend, oder bei wirklich sehr großen Datenmengen am Freitagabend (sofern Sie nicht am Samstag arbeiten müssen). Wenn möglich starten Sie das Update direkt am Server. Dadurch läuft dieses wesentlich schneller!

Bei Fragen wenden Sie sich bitte an Ihren beratenden Fachhändler oder an RPS Software.

Die neue OPTIMUS-Version bietet Ihnen neben

- sehr vielen Verbesserungen und Fehlerbeseitigungen in bereits bestehenden Programmbereichen, z.B. eine bis zu 4-fache Geschwindigkeit beim Erzeugen und Laden von großen Schriftstücken

- vielen neuen Funktionalitäten wie z.B.

- der komplett überarbeiteten E-Mail-Funktionalität mit

- Delegation einer E-Mail an Mitarbeiter

- Status-Verfolgung

- frei definierbarer Ordner-Struktur

- Kennzeichnung einer E-Mail als wichtig und sichtbar für „Mich“ oder „Alle“

- und vielem mehr….

- der automatischen Archivierung gemäß GoBD

- und vielem mehr….

auch den Komfort der automatischen Anlage aller für die Steuersenkung benötigten Steuersätze und der damit notwendigen Buchungskonten.

Für Anwender, die aus welchen Gründen auch immer nicht oder nicht gleich auf die neue OPTIMUS-Version wechseln wollen/können, haben wir auch die Möglichkeit, die benötigten Steuersätze und Konten per Programmgenerator-Programm auf Ihrem System programmatisch zu erzeugen. Bitte kontaktieren Sie in diesem Fall Ihren betreuenden Fachhändler oder wenn nicht vorhanden direkt RPS.

Des Weiteren sorgen Sie bitte auch dafür, dass alle Mitarbeiter in Ihrem Betrieb, welche Angebote, Rechnungen, Teil-, Abschlags- und Endrechnungen schreiben, von den nachfolgenden Erläuterungen Kenntnis erlangen.

Wichtige Anmerkung: Wir haben uns bei den folgenden Absätzen nach bestem Wissen und Gewissen bemüht, die bisher auf die bevorstehende Mehrwertsteuerabsenkung vorliegenden Verlautbarungen des Gesetzgebers, diverser Kammern und anderer vertrauenswürdiger Stellen in eine verständliche Handlungsanweisung in Bezug auf die Anwendung OPTIMUS zu interpretieren. Wir weisen ausdrücklich darauf hin, dass unsere Erläuterungen einzig und allein der Anwendung innerhalb von OPTIMUS dienen. Keinesfalls sollen nachfolgende Erklärungen eine steuerliche Beratung darstellen oder ersetzen.

Aus diesem Grund können und dürfen wir keinerlei Haftung für die Interpretation der bisher veröffentlichten Verlautbarungen und der damit verbundenen und in diesem Dokument getätigten Aussagen übernehmen. Wir weisen ferner darauf hin, dass zukünftige Veröffentlichungen bzw. Anwendungserlasse andere Erkenntnisse bringen können und ggf. andere Vorgehensweisen erforderlich machen.

Sollten nach Lesen nachfolgender Erläuterungen Fragen offen bleiben empfiehlt sich die Inanspruchnahme Ihres steuerlichen Beraters.

Was ist als Anwender zu beachten, um den Umsatzsteuer-Ausweis korrekt vorzunehmen?

Zunächst ist zu verinnerlichen, dass die Entstehung der abzuführenden Umsatzsteuer schon immer nicht bei Rechnungsstellung anhand des Rechnungsdatums erfolgt, sondern

- bei Lieferungen (auch Werklieferung)

wenn der Leistungsempfänger die Verfügungsmacht an dem Gegenstand erworben hat. Wird der Gegenstand befördert (Spedition) oder versendet (Paketdienst) ist die Lieferung mit Beginn der Beförderung oder Versendung ausgeführt und die Steuer somit entstanden. (§13.1 Abs. 2 UStAE) - bei sonstigen Leistungen

zum Zeitpunkt ihrer Vollendung. Dies bedeutet, dass entweder jede fertig gestellte Leistung noch im gleichen Monat berechnet oder die durch eine spätere Rechnung entstehende Steuer geschätzt und deklariert werden muss. Weil dies speziell im Bau/Bauhandwerk ein immenser Aufwand wäre und auch nicht immer zeitnah durchzuführen wäre hat sich deshalb aus Vereinfachungsgründen mit Toleranz durch das Finanzamt in der Praxis durchgesetzt, die Entstehung der Steuer anhand des Rechnungsdatums festzumachen. Dies gilt zumindest so lange, als dem Steuerpflichtigen keine vorsätzliche Steuerverschleppung, z.B. durch bewusstes Hinauszögern der Endrechnung, vorgeworfen werden kann.

Sofern keine Teilleistungen vorliegen, ist bei zeitlich begrenzten Dauerleistungen (z.B. Wartung) die Leistung mit Ende des Leistungsabschnitts (z.B. Wartungsmonat) ausgeführt.

- bei Teilleistungen

zum Zeitpunkt der Fertigstellung der Teilleistung.

Teilleistungen sind wirtschaftlich voneinander abgrenzbare Teile, für die das Entgelt gesondert vereinbart werden muss und die deshalb statt der einheitlichen Gesamtleistung geschuldet werden. Sowohl der Auftraggeber als auch der Auftragnehmer müssen sich darüber einigen, dass eine bestimmte Gesamtleistung wirtschaftlich, rechtlich und tatsächlich in Teilleistungen aufgespalten wird und danach entsprechend verfahren wird.

Der Begriff der Teilleistung ist an folgende vier Voraussetzungen geknüpft:

-

- Es muss sich um einen wirtschaftlich abgrenzbaren Teil einer Werklieferung oder Werkleistung handeln (wirtschaftliche Teilbarkeit).

Die wirtschaftliche Teilbarkeit einer Werklieferung bzw. Werkleistung setzt somit voraus, dass die Teilleistung selbst eine Werklieferung bzw. Werkleistung ist.

- Es muss sich um einen wirtschaftlich abgrenzbaren Teil einer Werklieferung oder Werkleistung handeln (wirtschaftliche Teilbarkeit).

Eine Teilung ist z.B. auch bei diversen Gewerken nach Häusern oder Blöcken, bei Innenputz- und Malerarbeiten nach Geschossen oder Wohnungen möglich. Das BMF-Schreiben vom 12.10.2009 (BStBl I 2009, 1292) enthält einen Katalog von Teilungsmaßstäben für Bauleistungen.

-

- Der Leistungsteil muss, wenn er Teil einer Werklieferung ist, abgenommen worden sein (gesonderte Abnahme); ist er Teil einer Werkleistung, muss er vollendet oder beendet worden sein.

Um Teilleistungen anzunehmen, müssen die vertraglichen Vereinbarungen tatsächlich durchgeführt werden, d.h. die Abnahme muss, wenn sie schriftlich vereinbart war, auch gesondert schriftlich vorgenommen werden (vgl. z.B. § 12 VOB/B). Eine nur aus steuerlichen Gründen vorgenommene Abnahme des Teils eines Gesamtbauwerks wird nicht als Teilleistung i.S.d. § 13 Abs. 1 Satz 1 Nr. 1 Buchst. a Satz 2 UStG anerkannt.

-

- Es muss vereinbart worden sein, dass für Teile einer Werklieferung oder Werkleistung entsprechende Teilentgelte zu zahlen sind (gesonderte Vereinbarung).

Aus dem Werkvertrag muss hervorgehen, dass für Teile der Gesamtleistung ein gesondertes Entgelt vereinbart wurde. Ein Werkvertrag enthält in der Regel ein Leistungsverzeichnis, das eine Leistungsbeschreibung, Mengen und Preise enthält (vgl. § 9 VOB/A). Nur wenn das Leistungsverzeichnis derartige Einzelpositionen enthält, können Teilleistungen angenommen werden. Vereinbarungen über zu zahlende Abschlagszahlungen (vgl. § 16 VOB/B) sind keine gesonderten Entgeltvereinbarungen. Wird lediglich ein Festpreis für das Gesamtwerk vereinbart (sog. Pauschalvertrag nach § 5 Nr. 1 Buchst. b VOB/A), scheiden Teilleistungen aus. Teilleistungen scheiden auch aus, wenn Teilabnahmen erfolgen, ohne dass die zugrundeliegende Vereinbarung geändert wird.

-

- Die Teilleistung muss durch eine entsprechende Rechnungslegung gesondert abgerechnet werden. Die Abrechnung (vgl. § 14 VOB/B) muss dem entsprechen, was vorher vereinbart worden ist.

Korrektes Beispiel einer abgeschlossenen Teilleistung:

Ein Anwender ist beauftragt worden, mehrere Wohnhäuser schlüsselfertig zu erstellen. Für die einzelnen Häuser sind Pauschalpreise vereinbart worden. Jedes einzelne Haus wird gesondert abgenommen und getrennt abgerechnet.

Inkorrektes Beispiel einer abgeschlossenen Teilleistung:

Ein Anwender schreibt eine Teil- oder Abschlagsrechnung und rechnet damit 200 qm bereits ausgeführte Eindeckung einer Dachfläche mit insgesamt 500 qm ab. Da die Leistung im steuerlichen Sinne nicht teilbar ist scheidet eine Teilleistung aus diesem Grund alleine aus.

- bei innergemeinschaftlichen Erwerben

wenn die Rechnung ausgestellt wurde, spätestens mit Ablauf des dem Erwerb folgenden Monats (§13 Abs. 1 Nr. 6 UStG)

Auch OPTIMUS entscheidet anhand des Rechnungsdatums welcher Steuersatz verwendet wird. Beispiel: Bei der letzten Steuererhöhung am 01.01.2007 hätte OPTIMUS eine Rechnung mit Rechnungsdatum vom 31.12.2006 noch mit 16% berechnet, alle Rechnungen mit Rechnungsdatum ab 01.01.2007 jedoch mit 19%.

Nun haben wir erstmals (und wahrscheinlich auch das letzte Mal) den Fall einer Steuersenkung (ab 01.07.2020) und einer Steuererhöhung ab 01.01.2021.

Dies bedeutet für den OPTIMUS-Anwender:

-

- Bis einschließlich 30.06.2020 ausgeführte Lieferungen, fertiggestellte Leistungen sowie abgeschlossene Teilleistungen müssen mit 19% Umsatzsteuer beaufschlagt werden. Es ist unbedingt darauf zu achten, dass diese Rechnungen mit Rechnungsdatum spätestens zum 30.06.2020 geschrieben werden. Das bedeutet natürlich nicht, dass Sie am 30.06.2020 die ganze Nacht durcharbeiten müssen, um alle Rechnungen an diesem Tag noch fertig zu stellen. Sie können alle Rechnungen bequem im Laufe des Juni 2020 erzeugen, aber eben mit Rechnungsdatum kleiner als 01.07.2020. Eine aktuelle OPTIMUS-Version wird in diesem Fall anhand Ihres Nummernkreises die nächst freie Rechnungsnummer aus Juni ermitteln und die Rechnung für den Juni mit 19% verbuchen.

- Zwischen dem 01.07.2020 und dem 31.12.2020 ausgeführte Lieferungen, fertiggestellte Leistungen sowie abgeschlossene Teilleistungen müssen mit 16% Umsatzsteuer beaufschlagt werden. Es ist unbedingt darauf zu achten, dass diese Rechnungen mit Rechnungsdatum spätestens zum 31.12.2020 geschrieben werden.

-

- Nach dem 31.12.2020 ausgeführte Lieferungen, fertiggestellte Leistungen sowie abgeschlossene Teilleistungen müssen mit dem Gesamtbetrag der Rechnung/Endrechnung der 19%igen Umsatzsteuer unterworfen werden. Anzahlungen/ Abschlags- oder Teilrechnungen begründen keinen Steuersatz!! Maßgeblich ist immer der Monat der Fertigstellung!!

Es ist unbedingt darauf zu achten, dass diese Rechnungen mit Rechnungsdatum ab 01.01.2020 geschrieben werden.

Achtung: Steuerfalle!

Wie weiter oben beschrieben, ist der Zeitpunkt der Lieferung bzw. der Fertigstellung der Leistung maßgebend für die Bestimmung des Steuersatzes.

-

- Nehmen wir an, ein Anwender führt für einen Kunden eine Leistung vor dem 30.06.2020 (19% MwSt) aus, erstellt die Rechnung aber aus Zeitmangel erst im Juli, ohne das Rechnungsdatum auf Juni zu setzen. Dies wäre eine falsche Umsatzsteuerausweisung (16% statt 19%) und der Anwender wäre für die Differenz haftbar!

-

- Nehmen wir weiter an, ein Anwender führt für einen Kunden im ermäßigten Zeitraum eine Leistung in Höhe von netto 100.000 € aus, erstellt die Rechnung aber erst im neuen Jahr mit 19% MwSt. Der Kunde bezahlt, sofern er Privatkunde ist, wahrscheinlich berechtigterweise die Rechnung nur mit 100.000 € + 16% MwSt. Der Anwender muss trotzdem die ausgewiesene Umsatzsteuer abführen, mithin 3.000 € mehr als er vom Kunden bekommen hat.

Wie Sie vorgehen sollten:

-

- Lieferung oder Fertigstellung der Leistung vor dem 01.07.2020

→ Rechnungsstellung mit Rechnungsdatum maximal bis 30.06.2020 = 19% Umsatzsteuer

-

- Lieferung oder Fertigstellung zwischen 01.07. und 31.12.2020

→ Rechnungsstellung mit Rechnungsdatum maximal bis 31.12.2020 = 16% Umsatzsteuer

-

- Auftrag erhalten im Mai 2020

1.te Abschlagsrechnung im Juni 2020 mit 19%

2.te Abschlagsrechnung im Juli 2020 mit 16%

Fertigstellung der Leistung im Dezember 2020

→ Endrechnung im Dezember mit 16% auf den Gesamtbetrag

OPTIMUS zieht in der Endrechnung automatisch die bisher ausgewiesenen Steuerbeträge ab und weist die verbleibende Differenz aus.

-

- Auftrag erhalten im Mai 2020

1.te Abschlagsrechnung im Juni 2020 mit 19%

2.te Abschlagsrechnung im Juli 2020 mit 16%

Fertigstellung der Leistung im Januar 2021

→ Endrechnung im Januar 2021 mit 19% auf den Gesamtbetrag

OPTIMUS zieht automatisch die bisher ausgewiesenen Steuerbeträge ab und weist die verbleibende Differenz aus.

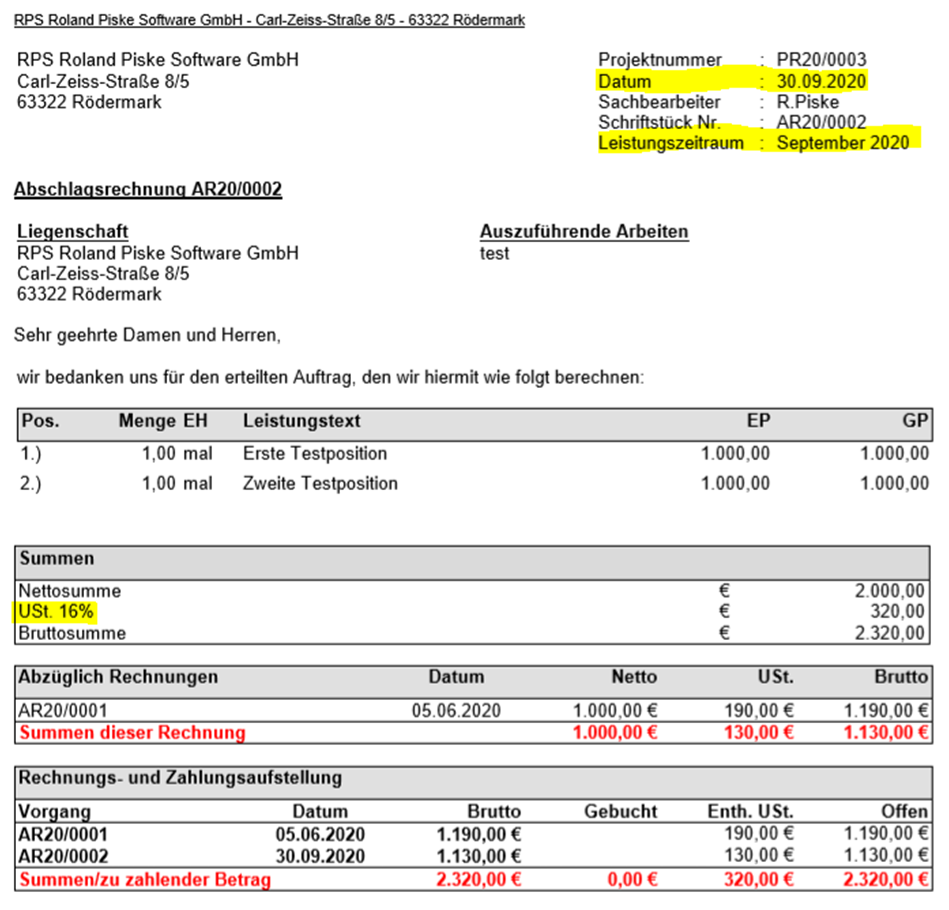

Siehe Beispiel:

Erste Abschlagsrechnung:

Zweite Abschlagsrechnung:

Sollten Sie ab dem 01. Januar 2021 eine weitere Abschlagsrechnung bzw. eine Endrechnung schreiben, da Ihre Leistung im Jahr 2020 noch nicht vollständig erbracht wurde, würde die nächste Rechnung wie folgt aussehen:

Endrechnung/Schlussrechnung:

Was Sie auf keinen Fall tun sollten:

- Jetzt selbst die neuen Steuersätze sowie die erforderlichen Konten anlegen.

Überlassen Sie diese Arbeit lieber uns! Das neue Update macht dies automatisch oder im schlechtesten Fall der Programm-Generator ohne manuellen Aufwand!

- Angebote/Rechnungen vor dem 01.07.2020 mit 16% Mehrwertsteuer stellen!

Die Mehrwertsteuersenkung muss erst noch vom Bundestag und Bundesrat endgültig verabschiedet werden. Dies erfolgt (wenn überhaupt) voraussichtlich am 29.06.2020. Vorher gibt es keinen abgesenkten Steuersatz!!!!

Sollten Sie Ihre bis zum 30.06.2020 zu erstellenden Angebote um die abgesenkte Mehrwertsteuer optisch günstiger erscheinen lassen wollen empfehlen wir einen entsprechenden Brutto-Abschlag in Höhe der zu sparenden MwSt.

Aber Achtung: Unbedingt zum Beispiel im Schlusstext darauf hinweisen, dass der Abschlag nur zum Tragen kommt, wenn

-

- die Mehrwertsteuersenkung wirklich verabschiedet wird und

- die Fertigstellung tatsächlich bis 31.12.2020 erfolgen wird/kann.

- Rechnungen „künstlich“ in den Zeitraum mit den ermäßigten Steuersätzen verschieben. Bedenken Sie: Kann das Finanzamt bei einer späteren Prüfung beweisen, dass die Fertigstellung Ihrer Leistung vor dem 01.07.20 oder nach dem 31.12.2020 war sind 19% Mehrwertsteuer fällig und Sie haften dafür, auch wenn Ihr Kunde nur 16% berechnet bekam und bezahlt hat.

- Im Zweifel eine Rechnung zu versenden, ohne Ihren steuerlichen Berater zu befragen und sich eine verbindliche und nachweisbare Auskunft zu sichern!

Mögliche Fragen und Antworten

- Die Steuersenkung wird doch nicht verabschiedet

Kein Problem! In diesem Fall bekommen alle Anwender mit Wartungs- oder Nutzungsvertrag einen neuen Versionsstand oder ein Programmgenerator-Programm, welches die überflüssigen Steuersätze und Konten wieder entfernt.

Alternative: Löschen Sie die von OPTIMUS angelegten neuen Steuersätze und Konten selbst.

- Die Steuersenkung wird wider Erwarten über den Zeitpunkt 31.12.2020 verlängert.

Geben Sie bei den von OPTIMUS für 2021 neu angelegten Steuersätzen ein neues Gültigkeitsdatum ein.

Beispiel: Steuersenkung gilt wider Erwarten bis 31.03.21

Geben Sie bei allen Steuersätzen mit Gültigkeit ab 01.01.2021 als neue Gültigkeit 01.04.2021 ein

- Warum kann ich die Steuersätze und Konten nicht selbst anlegen?

Natürlich kann der versierte Anwender die Daten selbst anlegen! Alle OPTIMUS-Versionen sind offen und für den Anwender frei einstellbar. Allerdings ist ein so komplexes Kontenmodell für den Laien nicht unbedingt selbst erklärend. Deshalb empfehlen wir dringend die automatische Anlage via neue Version oder „Programm-Generator“.

- Ich habe keinen Wartungsvertrag und möchte die erforderlichen Steuersätze und Konten nicht selbst anlegen!

Nehmen Sie Kontakt zu Ihrem beratenden Fachhändler oder RPS Software auf!

- Ich habe keinen Wartungsvertrag und eine OPTIMUS-Version vor 20.6.11.1 und möchte die neuen Steuersätze und Konten selbst anlegen!

Fordern Sie die spezielle Anleitung zum Anlegen der erforderlichen Daten bei Ihrem Fachhändler oder RPS Software per E-Mail an.

- Wer übernimmt die Haftung bei Ausstellung fehlerhafter Schriftstücke in Verbindung mit der abgesenkten Mehrwertsteuer?

Generell tragen Sie als Rechnungsaussteller und Steuerzahler die Haftung gegenüber Finanzamt, Kranken- und Rentenkassen usw.

Hat Ihr steuerlicher Berater Ihnen eine nachweislich falsche Beratung oder Leistung zukommen lassen und es kommt dadurch zu Steuerbetrug, einer Steuerverkürzung, Steuerverschleppung oder ähnlich werden Sie eventuell bestraft, können sich aber zumindest die Geldstrafe über die Pflichtversicherung des steuerlichen Beraters sehr wahrscheinlich erstatten lassen.

- Ich bin OPTIMUS-Anwender aus einem Drittland wie z.B. der Schweiz oder einem EU-Ausland wie Österreich, Belgien, Niederlande usw. Hat die Steuersenkung in Deutschland auch Auswirkung auf mich?

Unter Umständen ja! Nämlich wenn Sie in Deutschland Umsätze mit Privatkunden tätigen. Normalerweise hat jedes Land gewisse Umsatzgrenzen, die Unternehmen aus anderen Ländern in ihrem Land pro Jahr mit Privatkunden machen dürfen. Diese, die Umsatzgrenzen nicht überschreitenden Umsätze werden im Normalfall mit der Heimat-Umsatzsteuer des Rechnungsausstellers beaufschlagt und die Steuer muss an das Heimatfinanzamt des Rechnungsstellers abgeführt werden.

Übersteigen allerdings die im letzten oder im aktuellen Jahr (voraussichtlich) getätigten Umsätze diese Grenzen benötigen Sie für weitere Umsätze im anderen Land (in diesem Fall Deutschland) ein sog. Fiskal- oder Steuerkonto und müssen dann nach unserem Dafürhalten die deutsche verminderte Steuer anwenden und an den deutschen Fiskus abführen.

Allerdings haben wir bis jetzt vom deutschen Gesetzgeber bezüglich der temporären verminderten Mehrwertsteuer bezüglich der Anwendung nicht deutscher Unternehmer bei Privatpersonen keine näheren Informationen erhalten. Sollten Sie solche Umsätze, wie oben genannt, tätigen empfehlen wir Ihnen daher dringend die Beratung Ihres heimischen Steuerberaters mit Absicherung durch schriftliche Handlungsanweisung.